本周的比特币 (BTC) 期权将于 7 月 21 日星期五到期,这可能会巩固 30,000 美元的阻力位,并使空头自 6 月 14 日至 6 月 21 日期间上涨 21% 以来首次占据上风。

比特币期权到期与波动同时发生

对比特币近期价格走势的回顾显示,过去四个比特币期权到期中的三个引发了重大的价格波动,因此交易者密切关注这一事件至关重要。

比特币/美元价格指数,4 小时。 来源:TradingView

值得注意的是,在每周上午 8:00 UTC 期权到期后,比特币的价格一直表现出强烈的反应。 虽然无法确定因果关系,但在 7 月 21 日每周到期之前,这些价格波动的幅度值得极其谨慎。

比特币空头受益于更严格的监管

虽然本周期权到期可能会让空头在短期内控制比特币价格,但多头拥有美国证券交易委员会 (SEC) 正在审查的现货 ETF 提案的潜在优势。

尽管这些提议仍处于监管审查的早期阶段,但进展缓慢可以部分解释为什么空头自 6 月底以来多次成功捍卫 31,000 美元。

然而,他们将比特币价格保持在 30,000 美元以下的最佳机会在于不断恶化的监管环境。 7 月 19 日,由于美国监管不明确,全球证券交易所纳斯达克暂停推出其加密货币托管解决方案。纳斯达克首席执行官 Adena Friedman 证明了这一计划的改变。

有关的: 监管 DeFi 和加密货币安全风险的两党法案已提交美国参议院

此外,7月14日,加密货币交易所Coinbase宣布暂停为加利福尼亚州、新泽西州、南卡罗来纳州和威斯康星州的客户提供质押服务。 这一决定是在 6 月 6 日美国证券交易委员会 (SEC) 提起诉讼后作出的,指控该交易所自 2019 年以来一直以未注册的证券经纪人身份运营。

比特币多头的过度乐观导致令人失望的结果

比特币价格在 7 月 13 日和 7 月 14 日短暂突破 31,000 美元,刺激了使用期权合约的交易者的看涨押注。 然而,四小时的调整使价格回落至 30,000 美元。

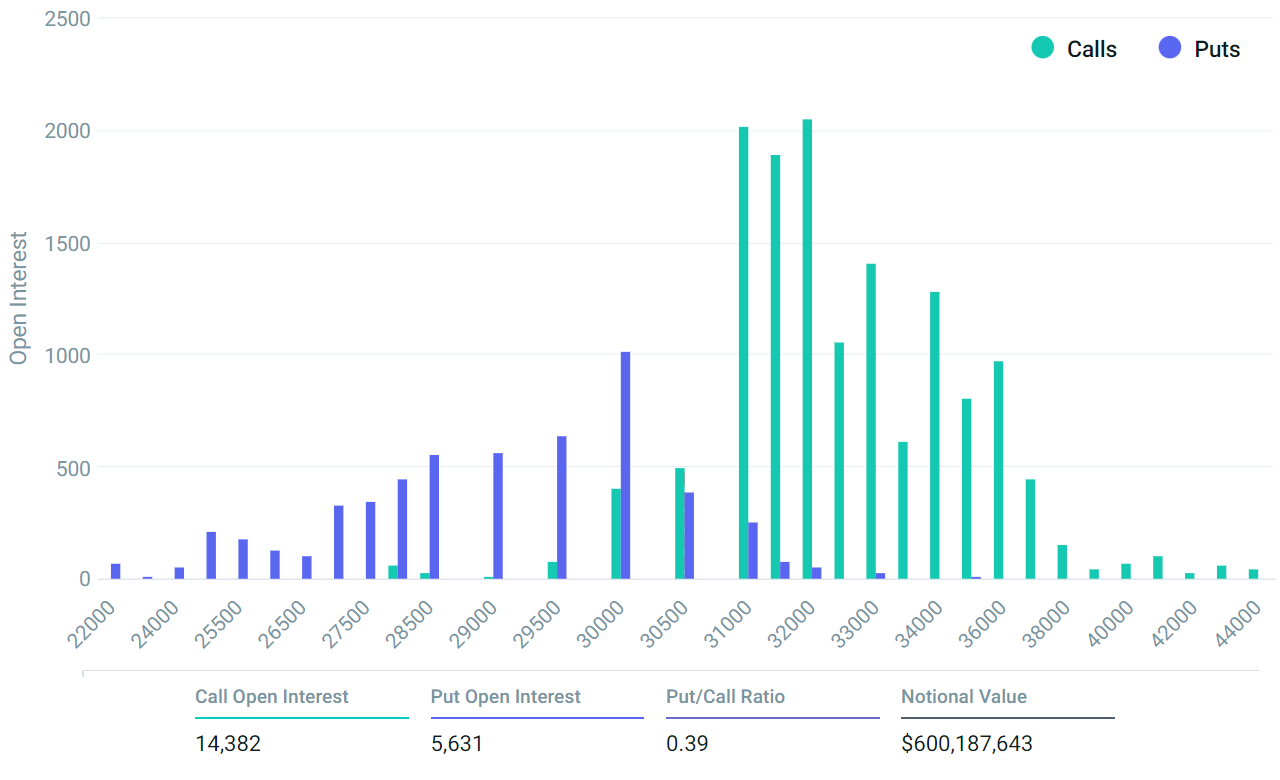

Deribit 7 月 21 日比特币期权未平仓合约总量。来源:Deribit

0.39 的看跌期权与看涨期权比率反映了 4.3 亿美元看涨(买入)期权和 1.7 亿美元看跌(卖出)期权之间未平仓合约的差异。 然而,由于多头过于自信,结果将低于 6 亿美元的未平仓合约总额。

例如,如果 UTC 时间 7 月 14 日上午 8:00 比特币价格为 30,500 美元,则仅考虑价值 1800 万美元的看涨期权。 这种区别源于这样一个事实:如果 BTC 交易价格在到期时低于这些水平,则以 31,000 美元或 32,000 美元购买比特币的权利将失效。

以下是基于当前价格走势的三种最有可能的情况。 7 月 21 日可用于看涨(买入)和看跌(卖出)工具的期权合约数量根据到期价格而有所不同。 对双方有利的不平衡构成了理论利润:

- 28,000 美元至 30,000 美元之间: 100 手看涨期权与 2,400 手看跌期权。 最终结果有利于看跌(卖出)工具 7000 万美元。

- 30,000 美元至 31,000 美元之间: 600 手看涨期权与 1,800 手看跌期权。 最终结果有利于看跌(卖出)工具 3500 万美元。

- 31,000 美元至 32,000 美元之间: 3,100 手看涨期权与 1,400 手看跌期权。 最终结果有利于看涨(买入)工具 5500 万美元。

考虑到近期疲软的宏观经济指标,空头很可能会继续压制比特币的价格,直到周五到期。 此外,中国第二季度国内生产总值(GDP)同比增长6.3%,低于市场预期的7.3%。 与此同时,美国 6 月零售额环比增长 0.2%,低于 0.50% 的市场预期。

因此,多头发现自己处于一个充满挑战的境地,因为如果比特币的到期价格跌破 30,000 美元,他们的看涨(买入)工具将失效。 因此,空头的 3500 万美元有利结果可能不是重大胜利,但确实增加了 30,000 美元成为新阻力区域的机会。

本文仅供一般参考之用,无意也不应被视为法律或投资建议。 这里表达的观点、想法和意见仅代表作者个人观点,并不一定反映或代表Cointelegraph的观点和意见。

在此处阅读全文。