7 月 24 日,比特币 (BTC) 经历了闪电崩盘,暴跌至 29,000 美元,这一走势现在归因于大量 BTC 持有者可能会清算其头寸。

在崩盘和市场不确定性的情况下,比特币的三大交易指标继续呈现看涨前景,这表明专业交易者并未通过使用保证金和衍生品来减少杠杆多头。

分析公司 Glassnode 报告称,鲸鱼流入交易所的数量激增,达到三年多来的最高水平,占总量的 41%。 鲸鱼的强力抛售令投资者感到震惊,特别是考虑到过去一个月没有发生任何影响比特币的重大负面事件。

值得注意的是,一个主要担忧源于美国证券交易委员会(SEC)针对领先交易所币安和 Coinbase 正在进行的法庭案件。 尽管如此,这些案件还没有取得任何重大进展,可能需要数年时间才能解决。

比特币价格暴跌可能与美元汇率回归有关

尽管经历了历史性的波动,但比特币连续 33 天在 5.7% 的日跌幅范围内交易后,崩盘变得更加明显。 标准普尔 500 指数上涨 0.4%,原油上涨 2.4%,MSCI 中国股市指数飙升 2.2%,进一步加剧了这一走势。

然而,必须考虑到全球最大的储备资产黄金在7月24日下跌了0.5%。此外,美元强弱指数(DXY)扭转了其对竞争法定货币长达两个月的贬值趋势,在7月18日至7月24日期间从99.7攀升至101.4。

DXY指数衡量美元兑一篮子外币的强势,包括英镑、欧元、日元、瑞士法郎等。 如果投资者相信美联储将成功实现软着陆,那么减少黄金和比特币敞口同时增加股市头寸是有意义的。 经济衰退的可能性较低可以对企业盈利产生积极影响。

保证金和衍生品市场显示出坚定的专业交易员

要了解比特币价格跌至 29,000 美元是否已经成功打破了市场结构,我们应该分析保证金和衍生品市场。 保证金交易允许投资者通过借入稳定币并使用收益购买更多加密货币来利用其头寸。

OKX 交易者基于稳定币/BTC 比率的保证金借贷在 7 月 22 日至 7 月 24 日期间有所上升,这表明专业交易者尽管近期价格暴跌,但仍增加了杠杆多头头寸。

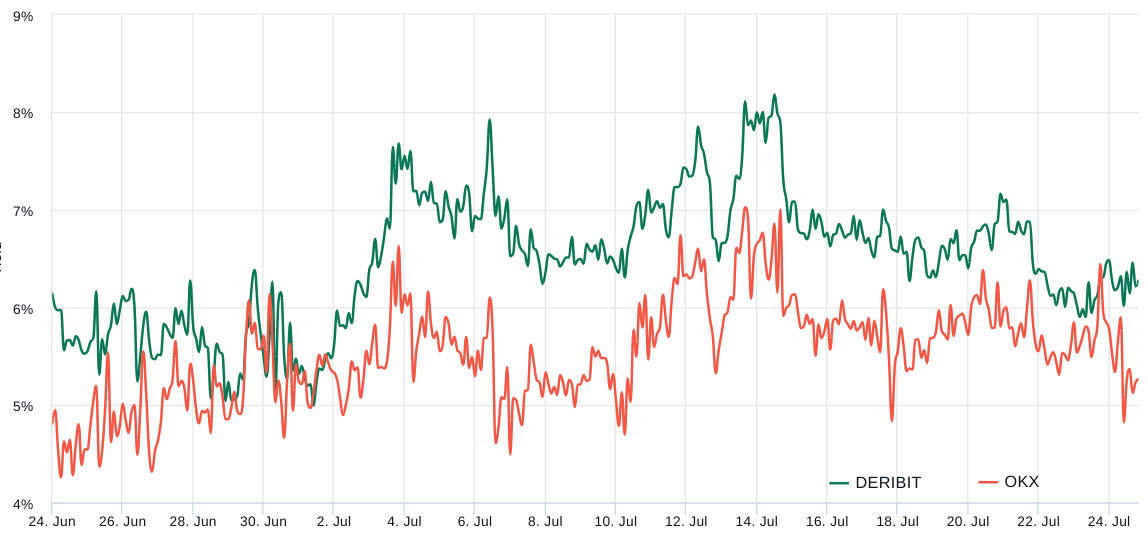

交易者应该用衍生品来证实这些数据,以确保其对整个市场的影响。 在健康的市场中,比特币期货合约的年化溢价通常为 5% 至 10%,称为期货溢价,这并非加密货币所独有。

请注意该指标如何维持 5.7% 的平均年化溢价,略低于两天前,但仍处于中性范围内。 该数据证实了保证金市场的弹性,但为了进一步衡量市场情绪,观察期权市场也很有帮助。

25% 的 Delta 偏差可以揭示套利台和做市商何时收取更高的价格以防止上行或下行走势。 简而言之,偏差指标上升到 7% 以上表明交易者预计比特币价格会下跌,而兴奋时期通常会产生 7% 的负偏差。

25% 的 Delta 偏度仍然为负,表明看涨看涨期权的交易价格高于保护性看跌期权。 这进一步支持了这样的论点:专业交易员并未受到闪电崩盘的影响,没有证据表明鲸鱼和做市商持悲观态度。

通往 30,000 美元及以上的路径显示阻力最小

考虑到所有因素,无论 7 月 24 日价格走势背后的理由如何,比特币空头都无法抑制投资者的乐观情绪,从而导致短期内反弹至 30,000 美元以上的可能性更高。 值得注意的是,美元的升值并不会影响比特币作为支付手段的可预测的货币政策、审查制度和自主性。

从好的一面来看,即将出现一些积极的触发因素,包括现货比特币 ETF 可能获得批准以及监管的明确性。 7 月 20 日美国提出的一项法案就证明了这一点,该法案旨在建立一个明确的流程来确定数字资产是商品还是证券的分类。 如果该法案成为法律,它将赋予商品期货交易委员会(CFTC)管理数字商品的权力。

本文仅供一般参考之用,无意也不应被视为法律或投资建议。 这里表达的观点、想法和意见仅代表作者个人观点,并不一定反映或代表Cointelegraph的观点和意见。

在此处阅读全文。